089-85639002

service@financial-partners.de

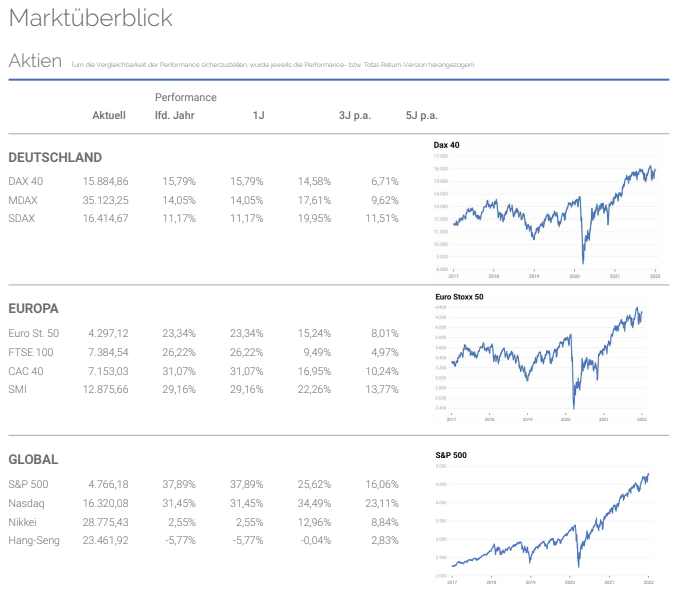

Das letzte Quartal 2021 war geprägt von Sorgen um die neue Corona-Variante „Omikron“. Trotz relativ hoher Schwankungen kann aber von einem versöhnlichen Abschluss eines insgesamt sehr guten Börsenjahres gesprochen werden. Insbesondere die Industrienationen konnten mit starkem Wachstum überraschen. Neben Corona sollte für 2022 die Entwicklung der Inflationsraten und die anstehende Zinswende in den USA von besonderer Bedeutung sein. Für die nächsten Monate gehen Experten jedenfalls von einer positiven Marktentwicklung aus - wenn die Ausbreitung von Omikron nicht doch noch einen Strich durch die Rechnung macht.

Etwa 5 Prozent BIP-Wachstum konnte die Eurozone 2021 verbuchen. Ein überraschend starker Zuwachs, wenn man die weiterhin gravierenden Auswirkungen der Pandemie auf die Wirtschaftsentwicklung berücksichtigt. Auffällig dabei: Die nachfolgenden Corona-Wellen hatten einen deutlich geringeren Einfluss auf Wirtschaft und Aktienkurse als noch die erste Welle in 2020. Hier haben sicherlich die fiskalpolitischen Maßnahmen und Konjunkturprogramme der EU unterstützend gewirkt, aber auch der im weltweiten Vergleich höhere Impffortschritt. Die Schwierigkeiten bei den Lieferketten konnten sich ebenfalls etwas entspannen. Wichtige Ausnahme ist der weiterhin gravierende Computerchip-Mangel, von dem vor allem die Automobilindustrie hart getroffen wird. Im Laufe der nächsten Monate sollten aber auch in diesem Bereich Fortschritte zu verzeichnen sein. Anders als in den Vereinigten Staaten gibt es in der Eurozone bezüglich möglicher Zinsanhebungen kaum Spielraum. Mit Blick auf das Schuldenniveau einiger Mitgliedsstaaten sind der EZB vorerst die Hände gebunden. Marktbeobachter gehen daher für 2022 auch nicht von einem Anstieg der Zinsen innerhalb der EU aus. Eine gute Nachricht für Anleger mit europäischen Aktien.

Die Federal Reserve hat im Dezember eine stärkere Drosselung ihrer Anleihekäufe verkündet und damit den Weg für mehrere Zinserhöhungen im ersten Halbjahr 2022 geebnet. Die Käufe von Staatsanleihen und hypothekenbesicherten Wertpapieren sollen demnach um monatlich 30 Milliarden Dollar reduziert werden. Das sogenannte „Tapering“ könnte damit schon im Frühjahr zu Ende gehen. Das Umdenken der Fed hängt insbesondere mit der Inflationsentwicklung (lag im November bei 6,8 Prozent), aber auch den sehr positiven Arbeitsmarktdaten zusammen. Zum ersten Mal seit langem benutzte die Notenbank nicht mehr das Wort „vorübergehend“ im Zusammenhang mit der Inflation. Es wird also nicht mehr mit einem raschen Rückgang gerechnet. Gleichzeitig schätzt der FED-Chairman Jerome Powell die US-Wirtschaft aber als stark genug ein, um die Anleihenkäufe zu beenden. Eine wichtige Nachricht für Anleger ist, dass sich die Höhe der Zinserwartungen nicht verändert hat. Die Zinsen werden also voraussichtlich schneller steigen, aber nicht höher als bisher erwartet. Der neue Kurs der Fed kam jedenfalls bei Anlegern gut an: Unmittelbar nach der Verkündung konnten Dow Jones, S&P 500 und Nasdaq deutliche Gewinne verbuchen.

Strengere Regulierungen in China haben im letzten Jahr immer wieder für Kursschwankungen bei asiatischen Aktien gesorgt. Besonders ins Visier der Regierung in Peking sind dabei Technologieunternehmen, Fintechs und der Bildungsbereich geraten. Mehr Regulierung bedeutet für Anleger in der Regel nichts Gutes. Schaut man sich die neuen Regelungen aber etwas genauer an, können diese langfristig für mehr Stabilität des chinesischen Marktes sorgen. Hauptziele der Maßnahmen waren etwa die Verschärfung des bisher sehr laxen Datenschutzes, die Einführung robuster Regeln für Fintechs und das Verbot wettbewerbswidriger Praktiken. Für das kommende Jahr gehen Experten wieder von ruhigerem Fahrwasser aus, was die Regulierungen angeht. Berücksichtigt man die hohen Wachstumserwartungen und relativ günstigen Bewertungen, könnte Asien damit zu den Börsengewinnern in 2022 gehören. Dies wird auch von der Entwicklung des Handelskonflikts zwischen China und den USA abhängen, der zuletzt etwas in den Hintergrund gerückt ist.

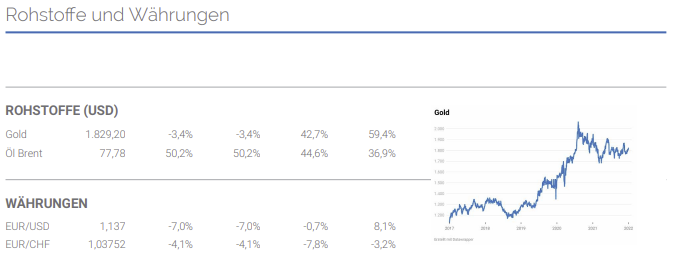

Anleihen hatten es im abgelaufenen Kalenderjahr 2021 nicht leicht. Die anhaltenden Niedrigzinsen sowie die drohende Straffung der Geldpolitik drückten auf die Kurse. Die nun angekündigte Reduzierung der Anleihekäufe durch die US-Notenbank könnte kurzfristig die Volatilität noch einmal nach oben treiben. Trotz des schwierigen Umfelds sehen Anleihenexperten auch Chancen in einzelnen Marktsegmenten. Dazu gehören etwa Schwellenländeranleihen, die über eine hohe Verzinsung verfügen und von einer Abschwächung des Dollars profitieren könnten. Aber auch US-High-Yields sowie inflationsgebundene Anleihen stehen bei Fondsmanagern hoch im Kurs. Entsprechende Anleihenvestments sind zwar mit höheren Risiken verbunden als klassische Staatsanleihen aus den großen Industrienationen, haben für die nächsten Jahre aber noch attraktivere Ertragsaussichten. Die Zeiten risikoloser Renditen sind jedenfalls lange vorbei.

Fazit: Das erste Halbjahr 2022 könnte in mehrfacher Hinsicht zu einem Wendepunkt werden. Da wäre zum einen die Corona-Pandemie, deren Auswirkungen auf die Wirtschaftsentwicklung durch weltweit steigende Impfquoten zumindest etwas reduziert werden könnten. Zum anderen läutet die Zinswende der US-Notenbank eine neue Ära der Geldpolitik ein. Auch wenn die EZB voraussichtlich keine Zinsanhebung durchführen wird, sollte auch sie mit ihrer Geldpolitik wieder Vorkrisenniveau erreichen und damit eine Normalisierung erfahren. Bei Lieferengpässen von Rohstoffen und der Verfügbarkeit von Halbleitern sollte es in den nächsten Monaten zu einer Entspannung kommen und zu einer Erholung der besonders betroffenen Branchen führen. Schwellenländer könnten im nächsten Jahr ebenfalls ein Comeback erleben, da sich einige der aktuellen Belastungsfaktoren – China-Regulierungen, starker US-Dollar und relativ niedrige Impfquoten – ins Gegenteil verkehren sollten.

Sollte Omikron durch die Impfanstrengungen in Schach gehalten werden, spricht aktuell viel für ein weiteres, erfolgreiches Aktienjahr 2022. Ein Jahr, das auch noch stärker als 2021 unter dem Motto „Nachhaltigkeit“ stehen wird. Dazu zählt die Umsetzung der beschlossenen Maßnahmen der UN-Klimakonferenz in Glasgow, die Kosten der Energiewende sowie der ungebrochene Trend zu Anlagen in ESG-Investments. Ein Trend der voraussichtlich nicht nur im nächsten Jahr von Bedeutung sein wird.

Jetzt unseren Marktbericht (Q4/2021) kostenfrei downloaden!

Bildquellen/Copyright:Pixabay.com

Copyright/Quelle/Zuerst erschienen bei: https://www.netfonds.de

Wir sind für Sie da. Sprechen Sie uns an zum Kennenlernen, Vertrauen und Lösungen finden. Wir freuen uns auf Sie!

Sie erreichen uns unter ![]() Telefon: 089 / 856 390 02 oder direkt über unser Kontaktformular.

Telefon: 089 / 856 390 02 oder direkt über unser Kontaktformular.